(Nie)zwyczajny bar

Powierzchnie handlowe i rozrywkowe

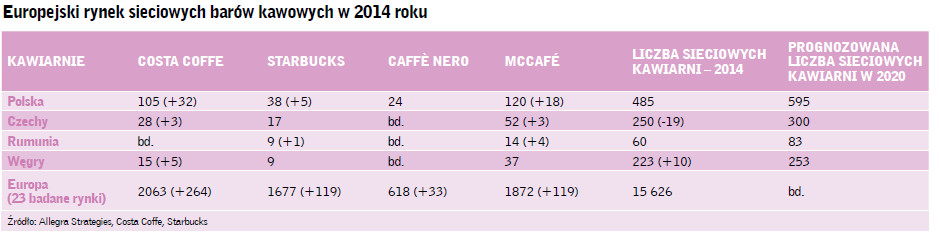

W październiku 2014 roku europejski rynek sieciowych barów kawowych (przeanalizowano 23 kraje) liczył łącznie 15 626 punktów handlowych. O 4,9 proc. – lub 732 nowe kawiarnie – więcej niż rok wcześniej – tak wynika z najnowszego raportu opublikowanego przez Allegra Strategies. Analitycy firmy podkreślają, że warunkiem sukcesu nowo otwartego baru kawowego nadal ma być oferowanie dobrej jakości kawy w lokalizacji charakteryzującej się wysoką liczbą odwiedzających. Ta zasada ma sprawdzać się wszędzie. Tylko, że sieciowe kawiarnie, które właśnie z tego powodu znajdują się głównie przy ruchliwych ulicach handlowych i w centrach handlowych, jako jedne z pierwszych odczuwają dziś spadek liczby osób odwiedzających te lokalizacje – trend coraz bardziej widoczny na niektórych rynkach Europy Zachodniej i Środkowej.

Według Experian Footfall w listopadzie 2014 roku Polska – największy rynek Europy Środkowo-Wschodniej – odnotowała spadek liczby osób odwiedzających centra handlowe o 2,7 proc. Wśród powodów eksperci wymieniają m.in. rozwój handlu elektronicznego oraz starzenie się polskich centrów handlowych. – Część klientów zmienia swoje nawyki i robi teraz zakupy w obiektach typu convenience, w związku z czym duże galerie starają się uatrakcyjniać swoją ofertę – przyznaje Michał Nowak, dyrektor ds. nieruchomości i rozwoju w CHI Polska, spółce prowadzącej dziś w Polsce 105 barów kawowych Costa Coffee pod trzema markami: Costa Coffee, Coffeeheaven oraz Costa by Coffeeheaven. Brytyjska grupa Whitbread przejąła w 2010 roku spółkę CHI Polska wraz z jej działającą w Europie Środkowo-Wschodniej siecią Coffeeheaven, która teraz przechodzi zmianę marki (do końca 2015 wszystkie jej polskie kawiarnie mają działać wyłącznie pod marką Costa Coffee). Po jej zakończeniu operator planuje znacznie przyśpieszyć rozwój sieci w naszym kraju. – To może się odbywać różnie: poprzez wzrost organiczny, na którym się teraz koncentrujemy (w tempie 8-10 lokalizacji rocznie od marca 2015 roku), ale nie wykluczamy także przejęć – wyjaśnia Michał Nowak.

Taka strategia nie dziwi Karoliny Jamróz, associate director z działu powierzchni handlowych Colliers International. – Czasy, gdy sieci kawiarniane rozwijały się agresywnie minęły, choć nie sądzę, że bezpowrotnie. Obecnie wśród kluczowych graczy na rynku kawiarnianym obserwujemy podejście bardzo zrównoważonego rozwoju – tłumaczy. – U niektórych, szczególnie większych operatorów, objawia się ono większą koncentracją na optymalizacji istniejącej sieci oraz utrzymaniu lub też podnoszeniu standardu usług i wykończenia wnętrz. Jak zauważają analitycy Allegra Strategies, po okresie stosunkowo silnego wzrostu w ciągu ostatnich pięciu lat (7,3 proc. w skali tego okresu), polski rynek sieciowych barów kawowych (dziś szacowany na ok. 485 kawiarni) powinien w ciągu nadchodzących pięciu-sześciu lat rozwijać się w skromniejszym tempie 3,5 proc. rocznie i w 2020 roku osiągnąć poziom ok. 595 barów. Głównym motorem wzrostu mają być międzynarodowe sieci: Costa Coffee (dziś 2063 punktów w Europie), McCafé (1872 kawiarni), Starbucks (1677 punktów) oraz Caffè Nero (618 kawiarni).

Magnetyczna siła centrów handlowych

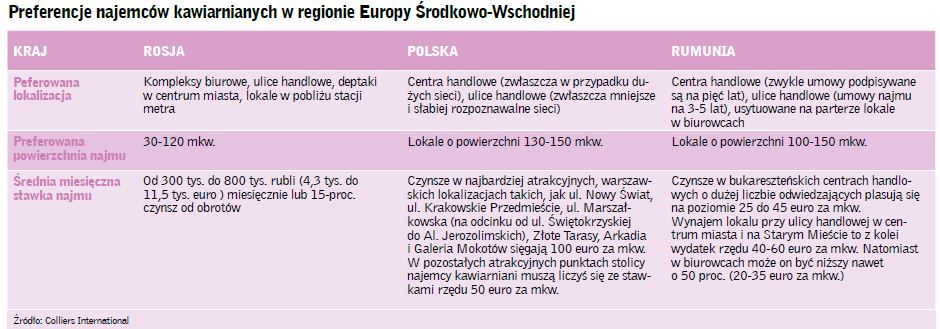

To spora zmiana. Sektor najemców kawowych od lat jest odpowiedzialny za przyciąganie klientów na ulice handlowe na bardziej dojrzałych rynkach europejskich takich, jak Wielka Brytania. Czy biorąc pod uwagę prognozy wzrostu i dzisiejsze konsumenckie realia ma szansę okazać się równie skuteczny dla obiektów handlowych w regionie Europy Środkowo-Wschodniej? Około połowa nieruchomościowego portfela sieci Costa Coffee w naszym kraju jest zlokalizowana w centrach handlowych. Łącznie to ok. 7 tys. mkw. powierzchni. – Ten rynek jest dla nas cały czas bardzo ważny. Widzimy potencjał do rozwoju, tym bardziej, że w planach widać nową podaż powierzchni handlowej – mówi Michał Nowak. Jego zdaniem atrakcyjna lokalizacja kawiarni w centrum handlowym może realnie pomóc przyciągnąć do niego klientów. – Wzajemnie się wspieramy – w centrach jest duży ruch, sporo klientów zauważa nasz lokal i szybko może podjąć decyzję o tym, żeby wejść do kawiarni. Z drugiej strony my dajemy galerii „życie”, które faktycznie toczy się w kawiarniach. Nie ukrywam też, że inwestycje w tego typu obiekty są z natury rzeczy trochę niższe niż w lokalizacje przy ulicach handlowych, gdzie sklepy muszą być większe – dodaje dyrektor ds. nieruchomości i rozwoju w CHI Polska. Druga połowa kawiarni sieci jest rozbita pomiędzy różne inne segmenty rynku nieruchomości m.in. dworce kolejowe, lotniska, biurowce i osiedla mieszkaniowe. Na razie operator, który wynajmuje powierzchnię dla znaczącej większości swoich barów kawowych, chce skupić się głównie na otwarciach w największych polskich miastach. Z kolei według Karoliny Jamróz atrakcyjną dla kawiarni lokalizacją są unikalne projekty powstające na wielkomiejskich terenach pofabrycznych, takie jak Fabryka Trzciny, Fabryka Koronek, Soho Factory, czy EC Powiśle.

Drugie życie baru kawowego

Rzadsze wizyty w centrach handlowych to nie jedyna bolączka sieciowych barów kawowych. W raporcie opublikowanym przez Euromonitor International czytamy, że klienci kawiarni są dziś w coraz większym stopniu zainteresowani walorami społecznymi, jakie wnoszą takie miejsca, nie wystarcza im już samo picie kawy, co analitycy wiążą z coraz bardziej zauważalną popularnością niszowych, specjalistycznych barów kawowych. Z tego powodu – oraz biorąc pod uwagę rosnącą liczbę obsługiwanych lokalizacji – duże sieci, słynące dawniej z wiernego kopiowania wyglądu i funkcjonalności swoich kawiarni, dążą teraz do różnicowania zajmowanych przez siebie powierzchni. Wprowadzanie różnych formatów sklepów pomaga w lepszej obsłudze klientów, którzy naturalnie różnią się w zależności od danej lokalizacji. Takie rozwiązanie to również sposób na to, aby zdobyć i utrzymać zainteresowanie klientów w lokalizacjach charakteryzujących się tradycyjnie mniejszą liczbą odwiedzających, jak na przykład na osiedlach mieszkaniowych. Warunki dyktuje tu oczywiście stopa zwrotu z inwestycji (ROI). Średni koszt otwarcia baru kawowego dużej sieci w Polsce szacuje się dziś na 700 tys. do 1 mln zł. Z tego powodu wynajem lokali często zabezpieczany jest odpowiednio długą umową najmu. W przypadku Costa Coffee, której średnia powierzchnia kawiarni w Polsce wynosi około 120 mkw., zwykle to 10 lat. Aktualnie operator urządza swoje kawiarnie według jednej z trzech przyjętych koncepcji aranżacji wnętrz. Podczas, gdy jedna z nich lepiej sprawdza się w przypadku lokalizacji charakteryzujących się większą liczbą podróżnych, inna przewidziana jest np. dla lokalizacji w zabytkowych zakątkach miasta.

Ale na dojrzalszych rynkach giganci kawowi posuwają się jeszcze dalej. Amerykański Starbucks stopniowo wprowadza do swojego portfolio kawiarni nową koncepcję barów kawowych, oferujących produkty premium, a także lokale wyglądem i funkcjonalnością zbliżone do restauracji, z salami jadalnymi i kartą dań. A wszystko wskazuje na to, że w nadchodzących latach ta tendencja będzie się jeszcze pogłębiać, ponieważ – jak zauważa Euromonitor International – również operatorzy działający w innych kategoriach produktów związanych z żywnością i napojami starają się uszczknąć nieco z rynku serwowanej kawy i ciepłych przekąsek. Starbucks planuje, że do końca roku finansowego 2019 ok. 20-25 proc. jego barów kawowych tej sieci będzie oferować tak zwane „Starbucks Evenings experience”. Wdrażany już w Stanach koncept zakłada przemianę pustoszejących popołudniami i wieczorami kawiarni w tętniące życiem miejsca spotkań, które przypominają bardziej puby lub restauracje (od popołudnia serwowane jest tam wino i piwo oraz pasujące do nich zimne i ciepłe przekąski). W ten tylko sposób amerykański gigant planuje zwiększyć swoje przychody o blisko 1 mld dolarów. Jednocześnie w ciągu nadchodzących pięciu lat Starbucks chce podwoić swoje przychody ze sprzedaży żywności, w USA do ponad 4 mld dolarów. Costa Coffee przyznaje, że po wzbogaceniu oferty gastronomicznej w Polsce odnotowała 18-procentowy wzrost udziału zakupu żywności.

Może zawierać śladowe ilości kawy

To jednak nie koniec rewolucji w świecie kawowych najemców. Starbucks otworzył ostatnio swoją pierwszą otwartą dla klientów palarnię kawy, która jednocześnie służy też jako obiekt edukacyjny, bar kawowy i restauracja. Lokal znacznie odbiega od znanego kawowym smakoszom konceptu kawiarnianego sieci i zajmuje powierzchnię blisko 1,4 tys. mkw. Poszukując nowych klientów i podążając za rosnącym trendem zdrowego odżywiania, gigant z Seattle zdecydował się też wprowadzić do swoich barów szeroki wybór herbat. – W nadchodzących pięciu latach Starbucks wejdzie w nową erę, wprowadzając innowacyjne rozwiązania w obszarze kawy, herbaty i handlu detalicznego, nadając nowy wymiar doświadczeniom naszych klientów i partnerów, wzmacniając naszą pozycję w zakresie technologii cyfrowych i mobilnych, a także odkrywając nowe rynki, kanały i formaty sprzedaży na całym świecie (…) – twierdzi Howard Schultz, prezes i CEO sieci Starbucks. Jak powiedzieli nam przedstawiciele firmy, w trzecim kwartale 2014 roku miała ona w całym regionie EMEA (Europy, Bliskiego Wschodu i Afryki) 2102 sklepy i przewidywała podwojenie ich liczby w ciągu nadchodzących pięciu lat. Według Troya Alsteada, COO sieci Starbucks, ważnym potencjałem wzrostu spółki w regionie EMEA w najbliższych latach ma być też licencjonowanie istniejących sklepów spożywczych jako punktów serwowania napojów i posiłków Starbucks.

Kawa z dowozem do łóżka

Ale operatorzy barów kawowych szukają też źródeł swojej przewagi konkurencyjnej gdzie indziej. Najwięksi gracze na rynku coraz chętniej sięgają po rozwiązania technologiczne, które usprawniają procesy operacyjne i pozwalają utrzymać przy sobie klienta. Wielu oferuje programy lojalnościowe, obsługuje mobilne i internetowe płatności lub wprowadza zaawansowane technologicznie automaty sprzedające kawę. Dla przykładu, Starbucks od kilku lat wdraża w USA gamę programów płatności mobilnej i lojalnościowych (w tym uwzględniające programy innych partnerów handlowych), które mogą istotnie zmienić dzisiejszy sposób działania barów kawowych. Wprowadzone niedawno przez spółkę narzędzie Mobile Order & Pay pozwala klientom na wcześniejsze złożenie zamówienia przez aplikację mobilną i sam odbiór gotowej już, opłaconej kawy czy produktów spożywczych w kawiarni bez stania w kolejce. W najbliższej przyszłości firma ma też zamiar uruchomić w wybranych amerykańskich metropoliach dostawy swoich napojów i dań pod wskazany adres. – Włączenie opcji dostawy realizuje cel firmy, którym jest zapewnienie klientom wygodnego korzystania z produktów marki gdziekolwiek i kiedykolwiek mają na to ochotę – nawet jeżeli nie mogą fizycznie odwiedzić kawiarni Starbucks. To posunięcie wszystko zmieni, zarówno z punktu widzenia klientów, jak i firmy – twierdzą przedstawiciele spółki. Czas pokaże, czy i w jakim stopniu te rozwiązania zmienią strategię nieruchomościową sieci barów kawowych. ν